המסע להיות בעל בית יכול להיראות מרתיע. חוסך סכום גדול עבור א מקדמה על בית החלומות שלך לא קל, במיוחד בהתחשב עליית מחירי הדירות כיום . רשות IRA יש לך הטבות של רוכשי דירה בפעם הראשונה שיכולים לעזור לך לחסוך עבור המקדמה הכבדה הזו.

למה אני ממשיך לראות 11

איך זה עובד

רוטות IRA הן חשבונות פרישה שבהם כל התרומות נכנסות לחשבון שלך לאחר מס. אתה יכול להסיר את כל התרומות שלך ללא קנס בכל עת. רווחי השקעות עובדים קצת אחרת. אם תמשוך רווחים מ- Roth IRA לפני גיל 59 1/2, בדרך כלל היית משלם 10 קנס. עם זאת, למעט יוצאים מן הכלל - כמו רכישת בית - אתה יכול למשוך קנס ללא תשלום.

הכללים

- כנראה שהחשבון שלך היה פתוח לפחות חמש שנים

- אתה (ובן זוגך, אם אתה נשוי) חייב להיות רוכש דירה בפעם הראשונה

- מגבלת משיכת הרווחים ללא קנס היא $ 10,000

- חייב להשתמש בכספים עבור עלויות רכישה, כלומר רכישה, בנייה או בנייה מחדש של בית. חל גם על סגירת עלויות ותשלומי מימון.

- עליך להשתמש בכסף תוך 120 יום, אחרת תצטרך לשלם קנס של 10 אחוז

אתה יכול לצפות בכללים המפורטים על ידי רשות המסים פה .

למס הכנסה יש הגדרה די רופפת לרוכשי דירות בפעם הראשונה. אם לא קנית בית מגורים ראשי בשנתיים האחרונות, אתה זכאי לרוכש דירה בפעם הראשונה במס הכנסה. עבור אנשים נשואים, בן זוגך חייב להיות כשיר בפעם הראשונה. בנוסף, תוכל להשתמש בכסף כדי לסייע לבן / בת זוג, ילד, נכד, הורה או קרוב משפחה אחר לרכוש בית.

הנחיות השקעה

יועצים פיננסיים בדרך כלל אינם ממליצים לדלל את החיסכון הפנסיוני ברכישת דירות. שימוש ב- Roth IRA עשוי להיות גישה טובה אם יש לך חשבון פרישה אחר, כמו 401 (k) דרך המעסיק שלך. תלוי כמה מהר אתה רוצה לפרסם כי בעל הבית החדש Insta ישנה משמעות לאסטרטגיית ההשקעה שלך. סרינה שיו, סמנכ'לית כספים בקבוצת ג'ונ בייקר פיננסי, מציעה כי אם אתה מתכנן לרכוש בעוד שנתיים או פחות, עדיף לשמור על התשלום במזומן. לקבלת תחזית לטווח ארוך יותר, שוחח עם יועץ פיננסי על אסטרטגיית השקעה המתאימה לסיכון התואמת את מסגרת הזמן שלך.

כאשר אינך צריך להשתמש ב- Roth למימון מקדמה

אם רוט IRA שלך הוא חשבון הפנסיה הראשי או הבלעדי שלך, כנראה שלא תמשוך כסף עבור מקדמה ביתית. כלל אצבע טוב הוא להתייחס לקרנות הפנסיה העיקריות כמו לכסף שאינו בבעלותך. כך, לא תתפתה להוציא אותו.

מס הכנסה מגביל את התרומות השנתיות של Roth IRA ל -5,500 דולר בשנה (או 6,500 דולר אם אתה בן 50 ומעלה). אם אתה מרוויח יותר מ- 135,000 $ לשנה כאדם יחיד או 199,000 $ כזוג, כמות הכסף שאתה יכול להפקיד בחשבון Roth IRA שלך יורדת. אם אתה בעל פרנסה גבוהה, אולי עדיף לחסוך במקדמה שלך בחשבון חיסכון בעל תשואה גבוהה.

מדוע להשתמש ב- Roth במקום ב- IRA המסורתית?

Shyu ממליץ למשוך כספי דיור מ- Roth IRA על פני IRA מסורתית במידת האפשר. היא אמרה על IRA מסורתית, לא רק שאתה צריך לשלם מס על הכסף שאתה מוציא, אלא תצטרך לשלם מס הכנסה נוסף בשל הנסיגה שנחשבת כהכנסה מעל ומשכורת על החזר המס שלך.

מכיוון שתרומות Roth כבר חייבות במס, אתה יכול למשוך כסף מבלי לדאוג לגבי מסים נוספים.

שיו, שבאמת פרשה מה- IRA רוט משלה כשרכשה בית, אמרה כי המיסים השפיעו על החלטתה לסגת ממנה בתשלום מקדמה. ידעתי שהמשיכה תצא פטורה ממס. עם IRA מסורתית, הייתי לוקחת מס הכנסה נוסף.

תיעוד

אם בכוונתך להשתמש בכספי חשבון רוט לרכישת בית, מס הכנסה יצפה לתיעוד כלשהו לגבי החזרי המס של אותה שנה. Shyu ממליץ לשמור על כל תיווך ודוחות בנק המראים כל תנועה של כספי רוטה IRA. היא אמרה שבתשלום משלה, אפילו שמרתי את אישור הסחר שהניב את 10,000 הדולרים הדרושים. תלוי היכן אתה נמצא עם מסים, ייתכן שלא תצטרך לספק הוכחה למס הכנסה, אך תמיד עדיף שיהיה בהישג יד לכל מקרה.

אין דרך אחת לחסוך לבית. אך יתרונות המס וההזדמנות לרווחי השקעות גורמים לנסיגה של Roth IRA לפחות לבחון. פגש עם יועץ פיננסי אם אתה חושב שזה יכול להתאים לך.

עודכן ב -25 באוקטובר 2019 - LS

נדל'ן גדול יותר קורא:

- לעולם לא אקנה בית שנבנה לאחר 1949 - הנה הסיבה היחידה לכך

- הַפתָעָה! בתים דו-מפלסיים הופכים שוב לפופולריים-ואני יודע למה

- 23 דרכים שבהן אתה הורס את ההשכרה מבלי להבין זאת אפילו

- 5 דברים שקל לצפות בהם שיכולים להעלות את ערך הבית שלך

- 4 לקחים ללמוד מאנשים שעברו לגור עם השותפים שלהם מוקדם מדי

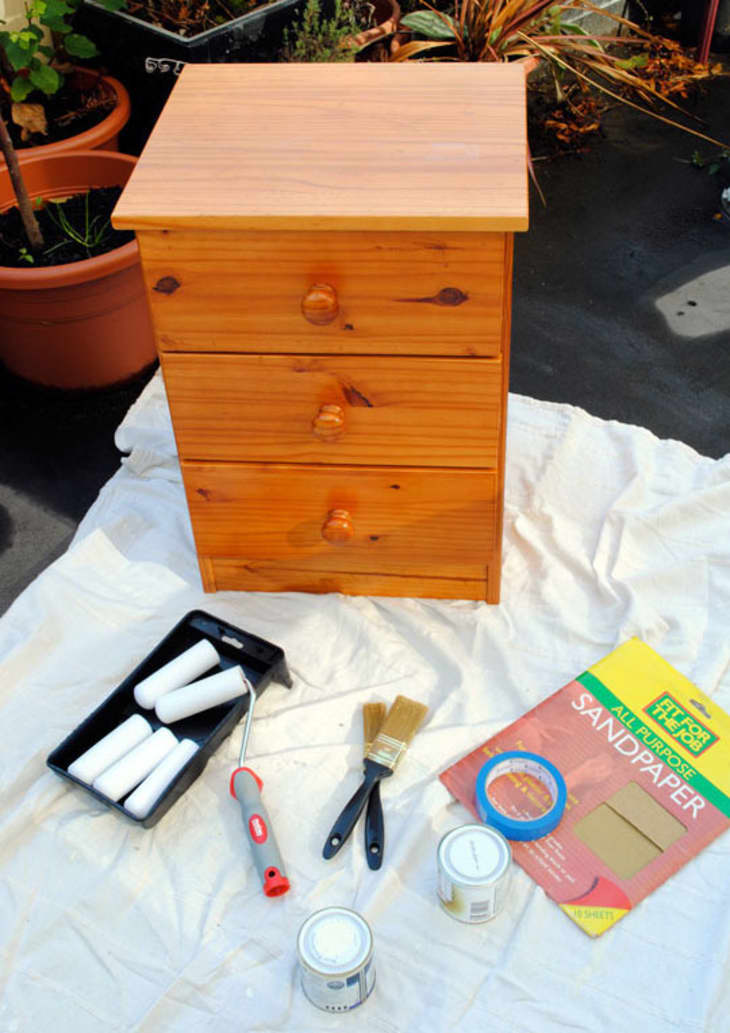

![הצבע הטוב ביותר נגד עיבוי בבריטניה [2022]](https://hotelleonor.sk/img/blog/76/best-anti-condensation-paint-uk.jpg)